Novas exigências de divulgação sobre Risco Sacado (Forfait) serão exigidas a partir de 2024

- Revisado em: 19/07/2023

- Compliance, Contabilidade, Controles Internos, ESG, Relação com Investidores

- Equipe Grandsson

As inconsistências contábeis divulgadas pela Americanas S.A. (AMER3), no início de 2023, estremeceram o mercado de capitais.

Entre alegações de fraudes e erros, figura no centro desse escândalo uma operação até então desconhecida do público em geral: o Risco Sacado.

Na última semana o IASB divulgou novas exigências de divulgações relacionadas a esses tipos de operações.

Teria o IASB atuado em resposta ao caso da Americanas? O que muda a partir de 2024? São essas e outras perguntas que esse artigo se propõe a responder.

Sumário

O que é o Risco Sacado?

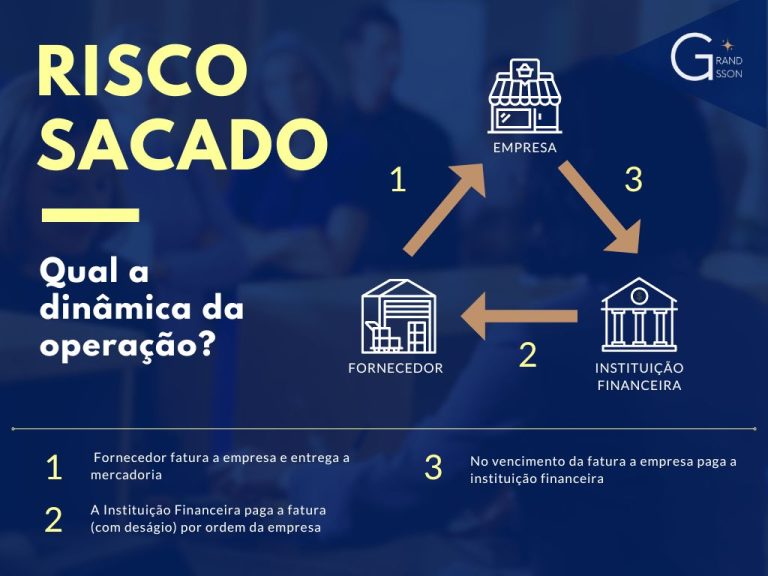

Risco Sacado ou Factoring Reverso é uma operação financeira, muito similar ao conhecido desconto de duplicatas (antecipação de recebíveis).

Assim como no desconto de duplicatas, o cedente recebe antecipadamente o valor de duplicatas emitidas, mediante a aplicação de um deságio sobre o valor de face do título.

A diferença, em linhas gerais, é que no Risco Sacado a operação é triangulada entre: Cedente (vendedor), Sacado (comprador) e Agente Intermediador (normalmente uma instituição financeira).

Ao integrar a transação, o comprador acaba, na prática, “transferindo” sua boa reputação financeira ao vendedor. O risco financeiro diminui e a taxa de desconto (deságio) dos títulos acaba sendo menor do que a antecipação de recebíveis convencional.

Justamente por considerar o perfil de risco do comprador, a transação é denominada Risco Sacado (versão reduzida de Risco do Sacado).

Normalmente, o Factoring Reverso (Risco Sacado) é realizado por instituições financeiras ou fundos de investimentos em direitos creditórios (FIDC). No entanto, não é raro, que o próprio comprador atue como agente antecipador de duplicatas e assim financie a própria supply chain.

No cenário internacional, as operações de Risco Sacado são denominadas Forfait, Forfaiting ou Confirming.

O caso Americanas S.A.

Esse artigo não se propõe a analisar os eventos ocorridos no início de 2023. Contudo, dado a proporção do caso e a proximidade temporal às alterações normativas promovidas pelo IASB, entendemos que a contextualização será de grande valia aos nossos leitores.

Caberá as autoridades, após o devido processo legal, apurar eventuais condutas ilícitas contra o mercado de capitais.

A vinda a público das "inconsistências" contábeis

Em 11 de janeiro de 2023, a Americanas S.A. divulgou ao mercado, via Fato Relevante, a identificação de inconsistências no balanço da companhia na ordem de R$ 20 bilhões.

O comunicado ainda trazia a renúncia do Diretor Presidente Sérgio Rial (após 10 dias no cargo) e de André Covre – Diretor de Relação com Investidores.

A informação caiu como uma bomba. As ações das Americanas (AMER3) que haviam encerrado o pregão naquela segunda-feira a R$ 12,00 passaram a valer R$ 2,72 no dia seguinte.

Atordoados, investidores e analistas tentavam entender o que havia acontecido. No geral, as dúvidas que pairavam no ar eram:

- Como em apenas 10 (dez) dias, André Rial conseguiu identificar essas inconsistências?

- O que de fato aconteceu e qual era a extensão dos danos?

- Como os auditores independentes não identificaram algo tão expressivo?

- Houve falha nos controles internos? A estrutura de compliance havia sido corrompida?

Em um call organizado pelo Banco BTG, André Rial compartilhou com investidores o que havia sido apurado até então.

Na avaliação de Rial, as inconsistências não impactariam o caixa da companhia de forma relevante. No entanto, ajustes contábeis deveriam ser feitos, o que provavelmente alteraria o endividamento e o resultado da companhia no montante divulgado no Fato Relevante. Em suma, foram identificados 2 (dois) problemas:

- As operações de Risco Sacado eram divulgadas no grupo de fornecedores quando deveriam ser apresentadas como dívida bancária; e

- Alguma falha de processo acabava por reduzir o saldo da rubrica de fornecedores e não registrava o custo financeiro dessas transações no resultado.

“... essa primeira discussão leva também a entrarmos num maior nível de detalhes na conta Fornecedores e na estrutura de financiamento. Quando me dou conta então, em que, no nosso caso, o banco paga o fornecedor, com deságio... Então imaginem uma compra de 1.000 (mil). O banco paga esse fornecedor não 1.000 (mil), (mas) mil com deságio... a diferença é paga pelas Americanas, sai caixa e no final de 360 (trezentos e sessenta) dias a Americanas tem que pagar ao banco os respectivos 1.000 (mil). Então claramente uma transação de natureza bancária, por que em 360 (trezentos e sessenta) dias a empresa deve ao banco e não mais ao fornecedor. Então o primeiro problema se estabelece como... ok... então a conta Fornecedor não é uma conta Fornecedor clássica, ou se quer, no ponto de vista de Risco Sacado, com característica de que efetivamente a dimensão... é a dimensão fornecedores... aqui a dimensão é muito mais de dívida. Segunda pergunta... se é dívida, onde está o custo financeiro dessa dívida?”

Sérgio Rial - Call com investidores - Janeiro,2023

No dia seguinte a divulgação do fatídico Fato Relevante, o Conselho de Administração das Americanas anunciou a formação de um Comitê Independente. Esse comitê deveria apurar as circunstâncias em que tais inconsistências ocorreram e seus desdobramentos.

Após a designação dos 3 (três) conselheiros o escritório Maeda, Ayres & Sarubbi e a EY foram contratados para assessorar as diligências.

Relatório do Comitê Independente

Exatamente 5 (cinco) meses após a divulgação das “inconsistências contábeis”, a Americanas divulgou em Fato Relevante os achados do Comitê Independente instaurado.

O Comitê identificou uma complexa operação estruturada para fraudar as demonstrações contábeis da Companhia. Segundo o relatório, a fraude tinha por objetivo melhorar artificialmente o resultado das operações.

Até aquele momento, o Comitê havia identificado a participação do ex-CEO da Americanas (anterior a Rial) e de mais 6 (seis) colaboradores, entre diretores e altos executivos.

A fraude

De acordo com o Comitê, os acusados simulavam operações fictícias de VPC (Verba de Propaganda Cooperada).

A VPC é uma operação relativamente comum no varejo.

Grandes fabricantes (como Samsung e Brastemp, por exemplo) concedem verbas, bônus ou produtos para as grandes redes varejistas. Em contrapartida, suas marcas ou produtos são destacados nas campanhas de marketing desses lojistas.

Esses contratos, por resultarem em repasses ou descontos, geram ganhos ou reduções dos custos dos varejistas.

Ao simular essas transações por anos, o resultado da Americanas foi artificialmente melhorado, conforme os levantamentos do Comitê, em R$ 21,7 bilhões.

Para encobrir a fraude, operações de créditos (majoritariamente Risco Sacado) eram contratadas. Dessa forma, esses recursos abasteciam o caixa da Companhia e a os contratos fictícios de VPC acabavam sendo financeiramente lastreados.

Tais captações, segundo o Comitê, eram contratadas sem as devidas aprovações societárias, o que justificaria o desconhecimento do Conselho de Administração sobre a fraude perpetrada.

E aí você pode se perguntar: Como esses empréstimos não chamaram a atenção do mercado?

Pois bem, a fraude se mantinha imperceptível, devido ao mecanismo contábil adotado, que fazia com que os passivos desses empréstimos não aparecessem como dívida no balanço. Resta então a dúvida do porquê os auditores independentes não identificaram ou reportaram essa prática em seus pareceres. Isso só o tempo irá dizer.

Somado a tudo isso, a Companhia também “represava” despesa financeira de operações legítimas de Risco Sacado no balanço patrimonial (R$ 3,6 bi).

Portanto, a simulação de VPCs (R$ 21,7 bi), somada ao não reconhecimento de despesas financeiras de Riscos Sacados (R$ 3,6 bi) geraram um rombo estimado em R$ 25,3 bi.

O Risco Sacado e as normas internacionais de contabilidade (IFRS)

Sob a ótica contábil, as operações de Risco Sacado são instrumentos financeiros pertencentes ao grupo de Acordos de Financiamento a Fornecedores – AFF (Suppliers Finance Arrangement – SFA).

Mesmo se tratando de um instrumento financeiro, um AFF pode ser apresentado no grupo de passivos operacionais (por exemplo como Fornecedores). Isso acontece, basicamente, quando o AFF é entendido como parte do capital de giro operacional da entidade de reporte.

Base técnica contábil (IFRS)

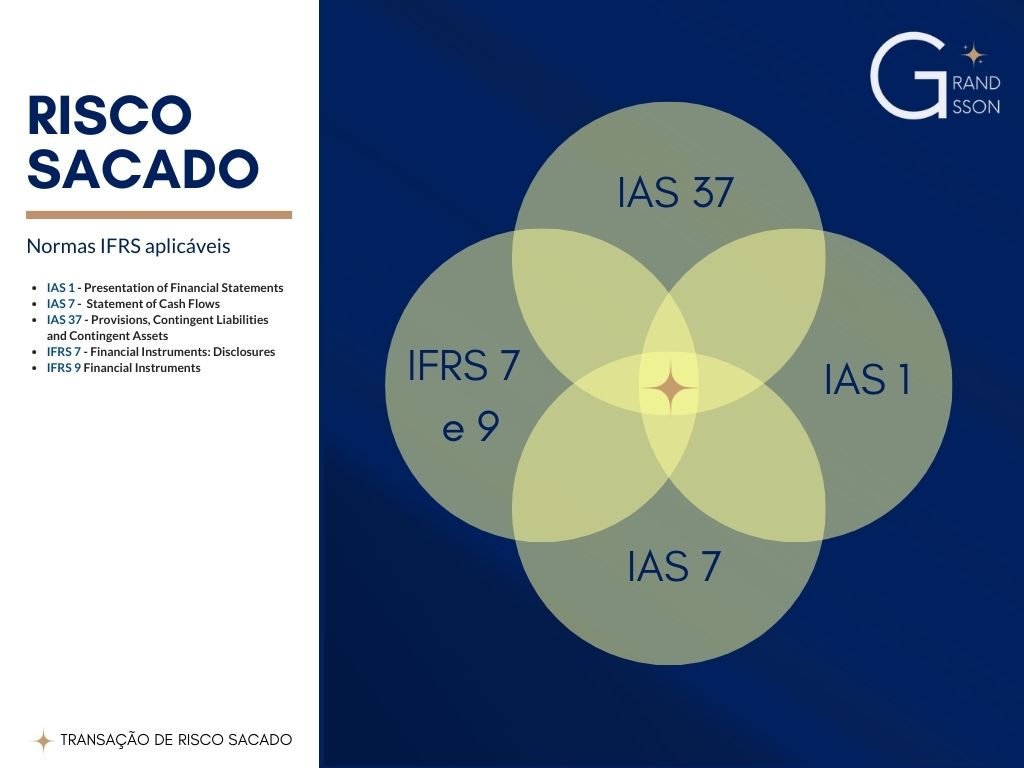

O arcabouço normativo do IFRS não contempla uma norma específica para Acordos de Financiamentos de Fornecedores. Tão pouco para as operações de Risco Sacado.

No entanto, devido aos constantes questionamentos acerca dessas transações, o IFRIC emitiu, em 2020, a Agenda Decision “Supply Chain Financing Arrangements—Reverse Factoring“.

Nesse documento, a entidade avalia se as normas vigentes à época, proviam subsídios técnicos para avaliação e reconhecimento adequado das operações de Reverse Factoring (Risco Sacado).

A Agenda Decision também se propôs a endereçar 2 (dois) questionamentos recorrentes sobre as operações de Risco Sacado:

- Como deveriam ser apresentados os passivos de bens e serviços recebidos quando as respectivas faturas faziam parte de um acordo de Factoring Reverso? e

- Quais informações sobre transações de Factoring Reverso deveriam ser obrigatoriamente divulgadas nas Demonstrações Contábeis das companhias?

De imediato, o IFRIC reconheceu que a estrutura normativa do IFRS era suficiente para endereçar todos os aspectos relevantes dessas transações.

A base técnica, explicada ponto a ponto no documento, é formada basicamente pela combinação de 5 (cinco) normas. Cada uma delas capaz de endereçar pontos chave como, mensuração, apresentação e desreconhecimento.

Tais normas combinadas permitem que sejam feitas distinções claras entre passivos operacionais (trade and other payables) e financeiros (financial liabilities).

O Comitê sugere que, ao avaliar se a transação é operacional ou financeira, a entidade de reporte deve considerar dois pontos relevantes:

“The Committee observed that an entity assessing whether to present liabilities that are part of a reverse factoring arrangement separately might consider factors including, for example: (1) whether additional security is provided as part of the arrangement that would not be provided without the arrangement. (2) the extent to which the terms of liabilities that are part of the arrangement differ from the terms of the entity’s trade payables that are not part of the arrangement. ”

IFRIC- Agenda Decision | Supply Chain Financing Arrangements Reverse Factoring, 2020

Alterações normativas do IASB

O temor dos stakeholders

Os esclarecimentos providos pelo IFRIC, em 2020, foram de grande valia para a classe contábil. Pontos que geravam divergências foram esclarecidos e um padrão mais consistente de contabilização foi estabelecido.

Contudo, os usuários das Demonstrações Contábeis demonstravam insatisfação quanto a suficiência e qualidade das informações que eram divulgadas.

Na época, o volume de operações de Risco Sacado crescia rapidamente. Os investidores precisavam avaliar quão dependente dessas operações as Companhias estavam.

Uma eventual descontinuidade desses financiamentos fragilizaria a situação financeira das Companhias.

“Reverse factoring can diversify a company’s funding sources and improve balance sheet efficiency. However, poor accounting disclosures related to reverse factoring can obscure a company’s underlying health and frustrate like-for-like comparisons.”

S&P Global article, ‘Reverse Factoring: Why It Matters’, March 2020

As principais queixas reportadas ao IASB tratavam de lacunas nas normas que impediam a comparabilidade do emprego do Risco Sacado entre empresas.

Os stakeholders alegavam que tal insuficiência de informações exigidas pelas normas impossibilitavam:

(a) avaliar efetivamente a dívida total da empresa.

(b) fazer a distinção adequada dos fluxos de caixa operacional e de financiamento.

(c) compreender os riscos dos financiamentos desses recursos.

Considerando esses pontos, o IASB iniciou em 2021, o processo para alteração de normas relacionadas aos Acordos de Financiamento de Fornecedores.

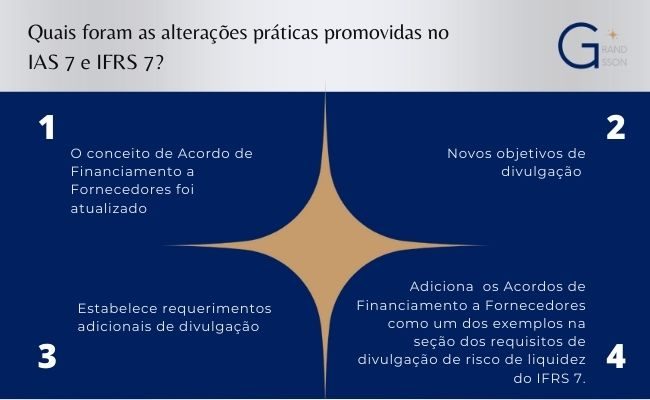

O Exposure Draft Supplier Finance Arrangements percorreu todo o processo de discussão e consultas públicas, resultando na emissão, em 25 de maio de 2023, de um Amendment alterando o IAS 7 e o IFRS 7.

As alterações do IASB e a Americanas

A alterações promovidas pelo IASB, em data tão próxima ao escândalo da Americanas, sugeriu que tal medida seria uma reação do Board para acalmar o mercado.

Contudo, como explicado anteriormente, essas mudanças já estavam em discussão desde 2021. Afirmar que o caso Americanas provocou uma reação do IASB não é correto.

É provável que, a dimensão do escândalo da Americanas tenha colocado o Exposure Draft em prioridade, nada mais do que isso.

As atualizações para 2024

As alterações são por essência requerimentos adicionais de divulgação e aprimoramentos do texto dessas normas, abarcando melhor os aspectos relacionados aos AFFs.

Em termos de divulgação, principal reclamação dos stakeholders, as alterações exigirão que as empresas divulguem:

- Os termos e condições do Acordos de Financiamento de Fornecedores;

- O montante das responsabilidades que fazem parte dos acordos, discriminando as quantias pelas quais os fornecedores já receberam dos financiadores e indicando onde os passivos estão registrados no balanço;

- Os intervalos de vencimentos dos acordos; e

- Informações adicionais sobre risco de liquidez dessas operações.

As alterações serão exigidas para os períodos anuais iniciados em, ou após, 1º de janeiro de 2024 (com aplicação antecipada permitida).

Não será necessário fazer qualquer divulgação nas Demonstrações Intermediárias do primeiro ano de adoção (exercício de 2024).

Também será dispensado a apresentação de saldo de abertura (no primeiro ano de adoção) das divulgações relacionadas ao contas a pagar para as quais os fornecedores receberam pagamento de instituições financeiras e para os intervalos de vencimentos desses acordos.